![]() 行业动态

行业动态

重磅!2022年水泥行业十大事件!

发布时间:2022-12-21阅读次数:来源:国建联信认证中心

2022年接近尾声,这一年发生了许多事情,水泥行业出现了近20年来最严重的需求下滑,多位高管提出目前唯一有效的办法是延长“错峰生产”时间,加大错峰执行力度。但此举仍无法改变市场供需矛盾,令水泥行业跌入“无序的价格竞争”。与此同时,行业企业高层高管人员调动频繁,海螺、金隅集团等企业换帅。为提升盈利寻找新的利润增长极,也有企业选择以“软裁员”的方式减少支出。

一、市场需求疲软,180元的超低价水泥来了

据了解,8月初时新疆维吾尔自治区博乐地区、上峰、精河、博海3个厂每天出货合计只有6000~7000吨,市场价格直降150元/吨,每天损失达100多万元。因新疆地区每家企业所面对的市场区域相对较大,一旦有企业低价销售,影响面也相对较大。上峰水泥熟料库存量相对较大,为缓解库存压力一方面将多余库存拉到乌苏上峰自己的粉磨站,另一方面在博乐销售低价水泥,降价幅度相对较大,其他企业为保住市场份额,也只能被迫跟降,甚至出现一日一价的现象,8月中旬前后,新疆博乐区域P.O42.5水泥报价180元/吨,创造了今年以来最低价记录。二、30多家地产巨头爆雷,大量工地停摆,水泥厂需求跌入谷底

年初,千亿房企阳光城暴雷,镇江项目阳光城尚海茗苑工地停工;与此同时,千亿房企金科暴雷,镇江项目金科祥生悦园随后工地失火,雪上加霜,很快也陷入停工。品牌房企暴雷已经不再是新闻,自恒大起,包括花样年、佳兆业、中国奥园、世茂集团、融信、正荣、龙光等在内的诸多房企都踏上了债务重组的道路。在地产行业流动性吃紧、销售额下滑的背景下,房企过得不容易。除了业绩压力,负债攀升、利润降低、现金流吃紧等问题,也让暂时没有暴雷的房企们负重前行。而已陷入困境的房企,使出浑身解数只为“活下去”。仅上半年就有30多家地产龙头企业宣告暴雷。1、暴雷之王--恒大,龙头房企,负债规模约2万亿,2021年9月正式宣告暴雷。2、中梁,浙江房企,负债规模约2000亿,2022年4月公告美元债寻求展期,宣告暴雷。3、俊发,云南房企,负债规模约1200亿,2022年4月2.19亿信托贷款未兑付,宣告暴雷。4、融创,龙头房企,负债规模约1万亿,2022年3月美元债展期,宣告暴雷。5、世茂,龙头房企,负债规模约4000亿,2022年3月公告60亿信托展期,宣告暴雷。6、龙光,粤系房企,负债规模约2000亿,2022年3月公告美元债违约,宣告暴雷7、祥生,浙江房企,负债规模约1500亿,2022年3月,1200万美元利息违约,宣告暴雷。8、大发,上海房企,负债规模约300亿,2022年3月2228万元美元债利息无法偿还,宣告暴雷。9、禹洲,闽系房企,负债规模约900亿,2022年3月美元债利息2125万美元违约,宣告暴雷。10、正荣,闽系房企,负债规模约2000亿,2022年2月公告美元债违约,宣告暴雷。11、富力,粤系房企,负债规模约3000亿,2021年12月7亿美元债展期,宣告暴雷。12、华夏幸福,产城地产龙头,负债规模约2600亿,2020年12月首次承认52亿债务逾期,宣告暴雷。13、佳兆业,粤系房企,负债规模约2300亿,2021年11月3亿理财产品未兑付,宣告暴雷。14、阳光城,闽系房企,负债规模约3500亿,2021年公司理财未兑付,宣告暴雷。15、奥园,粤系房企,负债规模约2500亿,2021年11月,6590万元信托贷款违约,宣告暴雷。16、新力,江西房企,负债规模约1000亿,2021年10月2.5亿美元债违约,宣告暴雷。17、花样年,粤系房企,负债规模约600亿,2021年10月2亿美元债违约,宣告暴雷。18、当代置业,负债规模约800亿,2021年10月3亿美元债违约,宣告暴雷。19、中庚地产,闽系房企,负债规模300亿,2021年10月9.3亿债务违约,宣告暴雷。20、光耀地产,粤系房企,负债规模100亿,2021年9月宣告破产。21、蓝光,川渝房企,负债规模约2000亿,2021年5月中期票据违约,宣告暴雷,目前逾期未偿还债务已达300亿。22、阳光100,老牌房企,负债规模约400亿,2021年8月债券违约,宣告暴雷。23、德润创展,深圳房企,负债20亿,2021年8月宣告破产。24、广州粤泰,粤系房企,负债规模80亿,2021年8月宣告破产。25、宝能地产,深圳房企,负债规模2000亿,2021年8月理财产品逾期,宣告暴雷。26、实地,粤系房企,负债规模约200亿,2021年7月商票拒付,宣告暴雷。27、三盛宏业,上海房企,负债规模约500亿,2019年10月员工理财未兑付,宣告暴雷,公司老板失踪,被法院悬赏1000万。28、福晟,闽系房企,负债规模约700亿,2019年12月3亿基金违约兑付,宣告暴雷。29、泰禾,闽系房企,负债规模约2000亿,2019年12月债券违约,宣告暴雷,目前逾期未偿还债务已达430亿。30、卓达地产,北方房企,负债规模300亿,2018年开始,卓达24次被列入被执行人,此外还有7起股权冻结,涉及金额约9.14亿。31、宝龙地产,宝龙地产披露内幕消息称,根据第四批2022年票据的条款,第四批2022年票据的所有尚未偿还本金额及其应计利息,于到期日2022年7月25日到期并应支付。与此同时,水泥需求跌至谷底,行业出现近20年最严重的需求下滑和效益下滑的十分困难局面。一方面因地产行业频频爆雷,多个地产项目资金原因开工严重不足,水泥需求锐减,叠加疫情时有发生,施工工地成“重灾区”,多地项目短期停工或延期开工。同时因水泥供应商及商品混凝土企业资金链问题对于项目垫资缺少信心,对于垫资的项目逐步减少。三、海螺与红狮掀起价格战,导致多省水泥价格大跌

在国内市场需求疲软的大背景之下,“价格战”就成了水泥企业争夺市场的主要手段。海螺水泥新任董事长杨军上任后制定“市场份额”战略。在多地市场出现以抢占市场份额为主的“竞低战”,导致长三角、珠三角、湖南、云南、广西等多个省市地区水泥价格大跌,全域水泥价格持续磨底。湖南市场红狮和海螺开战,红狮水泥凭借新建线超低成本迅速占领市场,海螺水泥凭借常年维护的经销商团队占据一定市场份额。同时当地主要品牌企业借助地方重点项目占据主要市场,令海螺与红狮的争夺更加聚焦。云南文山海螺销售至红河州的水泥报价210元/吨;广西区域主要品牌企业开启“竞低”,个别企业、个别订单甚至以低于200元/吨的价格成交。进入12月份多区域企业年底冲业绩,水泥、熟料价格同步下调,长三区沿江主要品牌企业熟料连续两轮累计下跌60元/吨,主要品牌企业海螺水泥、金峰水泥、磊达水泥等开启“萝卜蹲”式降价。与此同时,2022年以来原燃材料、电价的上涨以及酷热天气带来的电力紧张导致局部区域限产。河南、江西、河北等多个省份发改委公布了进一步完善分时电价机制有关事项的通知,对分时电价执行范围、完善峰谷电价机制、实施季节性电价机制、恢复尖峰电价机制、继续执行现行居民峰谷分时电价政策、完善市场化用户执行方式等方面作出了详细规定。叠加煤炭价格一直居高不下,且市场煤因物流影响时有出现供不应求。水泥行业进入高成本时代,原燃材料成本、电力成本、环保成本、低碳转型成本及智能化数字化转型成本,还有淘汰落后及一些隐性成本(产量减少摊销增加)都在上升,2022年行业平均的水泥制造成本提高了约50元/吨。一方面成本大幅上涨,另一方面价格持续磨底,导致绝大多数企业利润直线下滑。四、海螺水泥原董事长王诚被查

今年6月海螺水泥原董事长王诚因涉嫌严重违纪违法被查。被查前一个月刚刚辞去海螺董事长职务。王诚在海螺任职期间,不是在调研、考察、指导工作,就是在接待、会见、来访,或是在签约、见证签约……,投资总额拟达700多亿元,且多为产业园项目。此外,王诚曾公开表态“计划在未来五年向RCEP国家投资2000亿元”。从已经披露的协议来看,很多都是框架合作协议、战略合作协议,实实在在落地的合同比较少。五,商混联合抵制水泥

今年3月,重庆、贵州、西安、武汉等多省市商混协会发风险提示,要求企业在保证质量的前提下,坚决抵制低于生产和经营成本的恶意不合法的市场低价竞争行为,断绝“牺牲自身性命为他人输血续命”的行为方式,拒签“霸王”条款合同,拒收风险企业商票。协会要求混凝土企业间加强信息互通,供需双方或各企业之间发生纠纷时,其他同行企业严禁直接介入,应当尊重合同约定,避免破坏已有的合同关系,侵害同行的合法权益;在原材料有效供给不足的情况下,更要严把原材料质量关,坚决抵制恶意低价竞争行为,杜绝以牺牲质量换取利润空间。六,红狮水泥分流30% 水泥行业进入“软裁员”

今年以来绝大多数企业业绩下滑明显,员工绩效工资相应减少。海螺水泥安全奖已减半,亏损企业年金也将取消。这些“开支”的减少,也等同于少支付了“部分人的薪水”,变成了另一种意义上的“软裁员”。红狮水泥集团总部30%以上人员分流或买断工龄离职。企业负责人表示,部分产线因销量下滑,员工工资随之下降。但因其底薪相对较高,生产员工流失现象并不严重,仅有部分销售人员辞职。华新水泥、塔牌水泥等此前均有发布优化机构,节省人力成本的消息,塔牌集团精简管理机构将原10个部门降为7个部门。近三年金隅集团、华新水泥、冀东水泥、海螺水泥等10家企业减员超100人及以上,其中金隅集团减员958人,华新、冀东、海螺减员500人以上。

七、水泥集团大调整,海螺、金隅冀东、山水高层人事调整

海螺水泥、金隅冀东、华润水泥、天瑞水泥、山水水泥、葛洲坝水泥等多家企业集团董事长、法人、董事会主席换人。海螺水泥原董事长王诚上任刚一年被查,新任董事长辞去铜陵有色所有职务走马上任。原金隅董事长曾劲赴国资委任职,总经理姜英武代行董事长职。天瑞水泥创始人李留法退休,长子李玄煜获委任为执行董事兼董事会主席;山水水泥公司法定代表人从常张利变更为李会宝。八、安全事故频发,海螺、拉法基等龙头水泥厂榜上有名

今年内水泥行业安全事故频发,就连最安全的拉法基水泥和管理最严格的海螺水泥也遭遇火灾事故。2月21日16时17分,宁波市象山海螺水泥厂发生火灾事故,造成两人死亡。两名死者均为外委劳务人员,在皮带机着火后救火过程中发生意外,经抢救无效宣布死亡。4月14日20时14分,都江堰拉法基水泥有限公司发生一起火灾,过火面积500平方米左右,明火于20时40分得到控制。22时40分现场发现2具遇难者遗体。经核实,起火地点为水泥厂内骨料厂旁添加剂仓库(为外包公司绵阳市雄洲建筑工程有限公司运营,仓库堆积物主要为易燃泡沫,死者均为绵阳市雄洲建筑工程有限公司员工)。上述两起事故死者均为外委人员,可见水泥行业对外委人员需加强管理。九、陕西省水泥协会及13家水泥企业被处以行政处罚,并罚款约4.51亿元。海螺水泥被罚1亿

6月28日陕西省市场监督管理局对陕西省水泥协会组织13家水泥企业涉嫌达成并实施垄断协议行为作出行政处罚决定,共处罚款约4.51亿元。其中,针对海螺水泥下属公司的行为,监管部门对海螺水泥旗下的6家公司处以2018年度销售额3%的罚款,合计达1.06亿元。经查明,2017年7月至2019年3月,包括海螺水泥6家公司在内的5家水泥品牌有关负责人在陕西省水泥协会组织或自发组织的行业会议、聚会、微信聊天等活动中,至少4次商议水泥产品的销售价格,并就统一上调水泥销售价格的时间和幅度达成一致。海螺水泥不仅参与了串通涨价,而且还是主动召集者。十、协同失败!水泥企业频频爆库

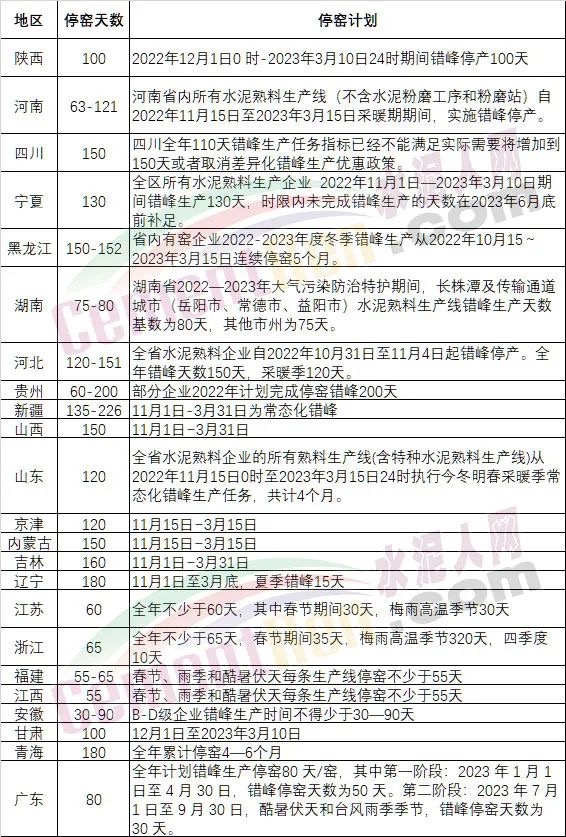

因协同失败,水泥企业频频爆库,不得不以加长错峰生产时间来平衡供需。因库满不得不停窑贵州区域部分企业9个月只生产了90天。海螺水泥副董事长王建超公开表示,每一个区域的供需矛盾不同,有一些区域可能错峰50天就可以,有的区域可能要80天,有的可能要120天、150天,甚至更长。水泥行业的错峰生产已经失去原本避免与采暖锅炉叠加污染的本意,成了减少过剩去库存的“法宝”。进入10月份,各地错峰生产政策密集出台,绝大多数地区停窑时间超过100天。其中新疆地区最长停产226天。

2022 年,受疫情反复和地产行业下行影响,水泥需求不佳,虽然供给端仍然受到严控,但难以扭转产能过剩局面,行业整体呈现供过于求。且在需求下行背景下,龙头企业采取降价换市场措施,行业竞争格局变差。而煤炭价格依旧维持高位,水泥企业利润受到显著削弱,行业已至最艰难时刻。预计2023年,水泥行业仍会处于长期的磨底阶段,短期未能看到行业明显的复苏信号。